2018年10月30日,bat365在线平台网站光华管理学院REITs课题组发布《REITs市场建设与经济转型发展——基于各国推出REITs制度的历史分析》(下称《报告》),从各国REITs(不动产投资信托基金,Real Estate Investment Trusts,下称REITs)发展历程的角度,分析REITs市场建设在促进经济稳定、经济转型升级上的作用机理及意义。这是课题组发布的第七份REITs报告。

《报告》称,纵观全球REITs的发展历程,各经济体推出REITs的时机往往与自身的经济周期有着密不可分的关联,绝大多数经济体在经济危机、经济衰退或经济高速发展动力不足时出台REITs相关的法律法规。

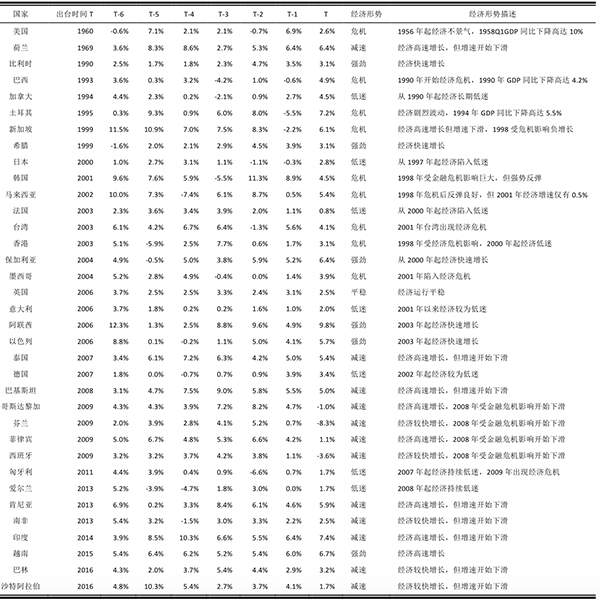

课题组梳理REITs发展史发现,各经济体推出REITs的时机可分为三类。一是较为发达的国家,往往在经济长期低迷时出台REITs,如1960年的美国,1994年的加拿大,2000年的日本,21世纪初期的法国、德国、意大利等;二是增长较快的新兴经济体,往往在突然出现的经济危机之后出台REITs,如1994年的巴西,亚洲金融风暴过后的新加坡、韩国、香港、马来西亚,及2009年的哥斯达黎加等;三是经济高速增长的发展中国家,往往在增速从高速逐渐放缓时出台REITs,以为经济的发展提供新动能,如2007年的泰国、2008年的巴基斯坦、2013年的肯尼亚、2014年的印度等。

《报告》进一步称,REITs市场建设对于国家的经济发展有着重要的作用,能够帮助国家摆脱低迷、走出危机、为经济发展提供新动能。对于国家财政政策和货币政策的实施,REITs都能起重要的作用。

REITs可以增加不动产行业的产业活力,提升同等财政支出的回报。REITs可以吸引社会资本一同参与基础设施建设,为财政支出的国有资本提供退出的新渠道。REITs的推出可以开拓税基,高度流动性的REITs市场为财政增添合理税源。

REITs的出台可以匹配投资者的投资需求,吸引社会资本和海外资本参与投资,有利于增加不动产行业的资金供给,降低相关企业的融资成本,使整个金融体系在经济的低迷周期中更为稳定。

结合中国现状分析,《报告》认为,REITs制度的出台符合当前减税降费的政策取向,可以更好地配合大规模基础设施建设财政支出,广泛吸引社会资本的参与;REITs的推出还可以增加合理税源,改善税收和财政,将预算用于其他领域。此外,国内不动产与银行关联密切,REITs制度的出台可以改善不动产行业的经营,有利于化解信贷市场的期限错配和高杠杆风险,促进金融市场的稳定。REITs的实施将成为供给侧改革的有力抓手,有望盘活现有的大量房地产库存。

“历史的进程循环往复,今日的契机已然来临。”北大光华REITs课题组建议,在当前的中国经济形势下,保障经济平稳运行、推动经济转型升级至关重要,REITs市场建设有望成为经济平稳运行的“稳定剂”和经济转型升级的“助推剂”,“应大力推进中国公募REITs试点,中国版REITs的推出正当其时!”

REITs: 三类经济体遭遇困难时的共同选择《报告》称,REITs随着1960年美国国会修改《国内税收法》而正式登上舞台,并在过去近60年里获得了长足发展。截至2018年7月,包括全部G7国家在内的37个经济体已经立法推出REITs,REITs全球总市值达到2万亿美元,占全球GDP比重超过2%。

在北大光华REITs课题组统计的35个经济体中,有29个均在经济低迷或出现危机时推出REITs制度;仅有比利时、希腊、保加利亚、阿联酋、以色列、越南6个经济体量较小的国家在经济走势强劲的时期出台REITs。

而在经济走势不佳时推出REITs的经济体,又可分为三类。

第一,已经较为发达的国家,在经济长期低迷时出台REITs。如1960年美国修改税收法推出REITs制度之前经历了1956-1959年的经济低迷;加拿大1994年REITs出台之前经历了1990年起长达4年的经济低迷;日本90年代末在REITs出台前经济陷入低迷甚至负增长;法国、德国、意大利在REITs出台之前都经历了21世纪初期欧洲经济的不景气周期;2008年的金融危机之后,匈牙利和爱尔兰同样经历了经济的长期衰退,随后出台了REITs法规。

各国和各地区REITs出台时的经济形势

第二、增长较快的新兴经济体,面对突然出现的经济危机出台REITs。经济危机的特点体现在经济快速发展的经济体受到迅速而猛烈的冲击,GDP增速在一年之内大幅下跌,如1990年巴西经济危机、1998年亚洲经济危机、2008年全球经济危机等。许多国家和地区在经济危机之后推出REITs,包括1994年的巴西,亚洲金融风暴过后的新加坡、韩国、香港、马来西亚,以及2008年全球经济危机之后的西班牙、芬兰、哥斯达黎加等。

第三,经济高速增长的发展中国家,但增速从高速逐渐放缓的国家出台REITs。还有部分发展态势良好的发展中国家,在REITs出台前保持了5%以上的经济增长,但增速已经明显呈现逐渐放缓的趋势,REITs的推出为这些国家的经济增长持续性提供了新的动能,助力其经济进一步转型升级。典型的国家包括泰国、巴基斯坦、肯尼亚、印度等正在高速发展的发展中国家。

课题组进一步发现,在能获得数据的22个国家和地区发现,在各经济体REITs出台前6年的不动产市场,只有比利时、希腊、法国、英国、意大利5个欧洲国家在房价上涨的周期中推出REITs,其余各国和地区均在不动产行业低迷或下跌的周期之中出台REITs法律法规。

因此,《报告》得出结论:国家的经济发展态势是国家政策制定者决定是否推出REITs重要的考量因素,在一国经济陷入低迷、面对经济危机或者需要持续发展的新动能时,国家往往有更强的动力推动REITs的出台。

REITs助力落实宏观经济政策

绝大部分国家和地区在经济和不动产行业不景气的周期中推出REITs,其根本原因在于REITs市场的建设对于经济的发展有着至关重要的作用,能够引领经济走出危机、摆脱低迷、乃至为经济的持续发展提供新动能。

《报告》指出,政策制定者往往倾向于制定宏观稳定的政策,减轻经济衰退和萧条对于社会的负面影响,而积极的财政政策和货币政策,是政策制定者最常用的两大手段。对于国家财政政策和货币政策的实施,REITs都能起重要的作用。

通常来说,积极的财政政策包括减税和增大财政支出两方面。

从增大财政支出来看,课题组从OECD数据库中整理各推出REITs的成员国在REITs推出的年份其建筑增加值和不动产相关增加值的总和占总经济增加值的比重发现,绝大部分国家不动产和建造业占经济总量的比重在10%至20%之间,如果考虑基建和房地产行业的上下游产业,其对经济的贡献比重还会更大。这意味着,如果能使不动产行业增长10%,将带动2%左右的GDP增长,成为国家在经济衰退周期中的强心剂;而一旦房价下跌,不动产市场不景气,国家的经济也会受到极大的影响。

而引入REITs制度毫无疑问将成为国家财政政策的有力补充,一方面,让不动产行业拥有更强的活力、更大的流动性和更高的透明度,使同等的财政投入获得更大的回报,为保障经济增长做出更大的贡献;另一方面,REITs的推出可以吸引社会资本一同参与基础设施建设,也为国有资本在未来经济景气时的退出提供新的渠道,帮助政府财政能够健康可持续发展。

从税收的角度看,一方面,对于房地产企业,采取REITs结构可以降低税率,增强其不动产行业的开发和经营动机;另一方面,现有的大量存量不动产通过REITs的引入重新拥有了流动性,反而为政府的税收引入了合理税源。

课题组称,国际经验表明,规模化的REITs市场能够拓宽税基,增加税收收入。而税收收入的增加为政府财政政策的开展提供了更灵活的空间,使得政府可以在其他领域减免税,实现更优的经济配置。

REITs对货币政策的实施,亦有颇多助益。《报告》称,对于整个金融市场特别是不动产市场而言,REITs的推出与货币政策在目的上有异曲同工之妙。

逻辑在于:受限于流动性、投资门槛等限制,许多看好不动产行业,具有不动产行业配置需求的投资者缺乏有保障的不动产投资渠道。而REITs市场的建设,使得更多的民间资本能够流向不动产行业,提升不动产行业投资水平,促进不动产行业的发展。REITs以其高回报、中低风险、高流动性、与其他资产低关联度的特性,对于险资、养老金等有着天然的吸引力,有利于增加不动产行业的资金供给;REITs的地域性分散化特性也可以引导更多的海外资本投入国内的不动产行业。

同时,不动产体系资金压力的缓解将使整个金融体系受益。REITs市场的建设将为不动产企业提供新的融资渠道,提高其部分持有资产的融资能力。房地产企业流动性的改善会体现在商业银行和其他投资机构的资产负债表上,最终使整个金融体系的资金面受益。

此外,对于绝大多数发达国家和部分发展中国家而言,养老金体系是金融体系的重要组成部分,而REITs制度的引入将使各国养老金受益。一方面,REITs相比于债券投资有着更好的收益率,相比于股票投资减小了估值变动风险,相对于直接不动产投资有着更强的流动性,其低风险、高收益、强制分红的特性有利于实现养老金每年需要定额支付的要求;另一方面,养老金是不动产投资资金的重要来源,良好的养老金体系有利于促进不动产行业的发展,形成不动产行业投资的闭环。

根据Preqin的统计,各类养老金对于不动产行业的投资额占全部机构投资者对于不动产行业的投资额的90%,其中超过50%的养老金参与了REITs投资。规模化REITs和成功运作的市场化养老金体系有着正向相关关系。

启示:中国大力推进公募REITs正当时

在当前的经济形势下,REITs的出台对中国的经济发展有着至关重要的意义。

《报告》认为,从中短期看,应对变化的外部环境和日益增大的经济下行压力,REITs市场建设将成为中国经济的“稳定剂”,保障经济平稳运行;从长期看,REITs将成为深入推进中国供给侧改革,推动经济高质量发展的“助推剂”,助力中国经济转型升级。

要理解REITs对中国经济稳定、经济转型的意义,则需结合当前经济基础及宏观政策走向加以拆解。

从经济稳定的角度看,今年7月召开的国务院常务会议明确指出要保持宏观政策稳定,“积极的财政政策要更加积极”,一方面聚焦减税降费,降低实体经济融资成本;另一方面加大基础设施建设力度,推动在建基础设施项目早见成效。在如今积极财政政策的背景下推出REITs,建设与之相配套的税收制度,契合减税降费的政策要求,而REITs的出台亦将反哺财政政策的实施。

课题组认为,REITs的关键落点之一,可放在目前存量规模已达数以十万亿计的PPP项目上。

《报告》认为,建设REITs市场,将为PPP及基础设施投资提供可行的全新途径。PPP项目资产证券化是保障PPP项目持续健康发展的重要机制,基础设施作为一类重要的不动产,PPP项目为基础设施REITs提供大量的优质并购标的,从而使得基础设施REITs成为PPP项目投资人的退出通道之一。基础设施REITs的推出,结合税收等优惠政策,将会增加PPP项目对社会资本投入的吸引力,最终支持基础设施项目建设。

从经济转型的角度看,REITs的推出有助于盘活巨额存量资产,如租房REITs、养老REITs等有望成为化解中国存量房产的新途径。同时,REITs市场的开发还有利于推动不动产行业产业升级,向高质量的盈利模式转变,由“开发+出售”的模式转变为一次性销售与持续性收入并重的模式。

此外,REITs的出台还有助于中国金融市场的转型和升级,帮助中国120万亿规模资产管理行业良性发展的同时,“作为一种高比例分红、高收益风险比的长期投资工具,是高质量、成熟的、标准化的金融产品,REITs完美匹配了险资、保险金等机构投资者的投资需求,为中国的养老金提供优质投资产品,进而缓解养老金收支平衡的压力”。

鉴于以上种种分析,北大光华REITs课题组建议,考虑到REITs市场建设对于中国经济稳定发展和中国经济转型升级的巨大作用,在当今的经济形势下,REITs的推出正当其时,应尽快推出相关法律法规以及业务指引,正式启动并大力推进中国REITs公募试点。

(bat365在线平台网站光华管理学院“光华思想力”REITs课题组,课题组成员包括:刘俏、张峥、刘晓蕾、杨云红、周芊、李文峥、徐爽、何亮宇、范熙武、朱元德、于嘉文等。本报告执笔人:闫云松、张峥、刘俏、李尚宸。)

点击此处,阅读《中国公募REITs发展白皮书》全文

点击此处,阅读《中国不动产投资信托基金市场规模研究》全文

点击此处,阅读《中国租赁住房REITs市场发展研究》全文

点击此处,阅读《不动产信托投资基金税制问题研究》全文

点击此处,阅读《中国公募REITs管理模式研究》全文

点击此处,阅读《中国公募REITs发展研究—投资者的视角》全文

点击此处,阅读《REITs市场建设与经济转型发展》全文