“公司财务与估值方法”专业知识讲座成功举办,活动采用线上、线下联动的方式,邀请中信建投证券首席策略分析师、光华管理学院金融学博士张玉龙先生进行分享与交流。光华管理学院会计系系主任、教授、MPAcc项目执行主任李怡宗老师,会计系副教授胡丹琪老师以及本科研究生项目老师莅临参与。

李怡宗 教授

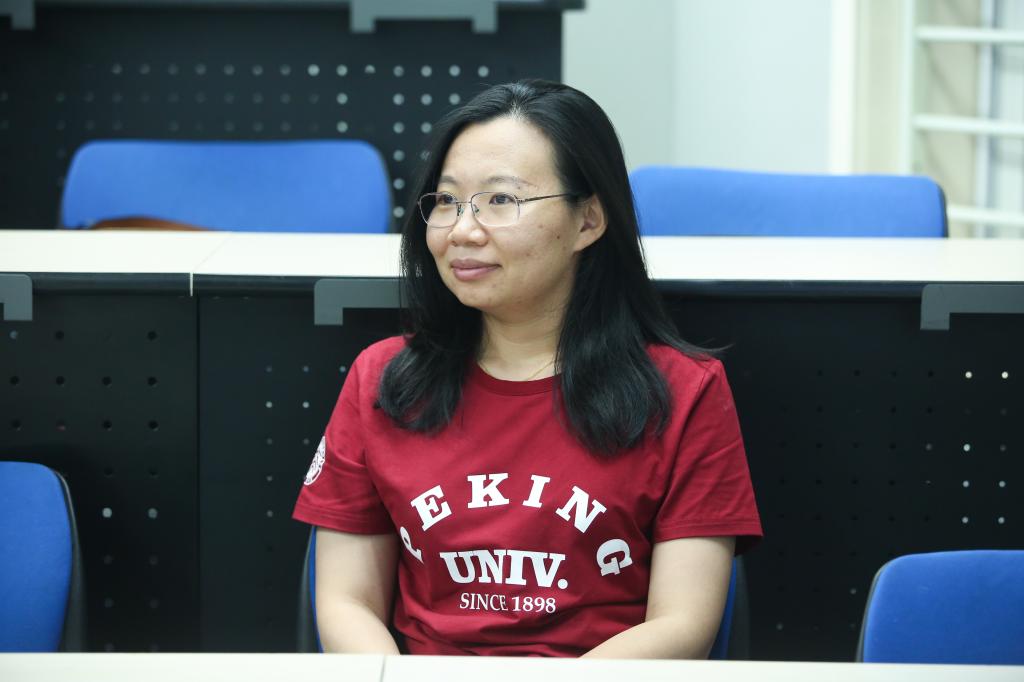

胡丹琪 副教授

张玉龙先生从“有效市场理论”开场,指出现有市场是弱有效市场。在弱有效市场条件下,市场并未完全反映企业的基本面信息,因此对企业进行分类和估值显得尤为重要。基于此,他指出DCF模型在估值应用中的重要性,并提出企业分类标准的可选思路、重视现金流分布的估值理念等。最后,他用一个实际案例,直观地讲解了企业估值模型在实务中的应用。

张玉龙 先生

对企业进行估值前,应识别企业所处生命周期。企业的发展和成长轨迹包括发展、成长、成熟、衰退等阶段,处于不同阶段的企业,其投资价值不尽相同。因此,在对企业进行估值之前,应先识别其所处阶段。要注意着重识别判断并区分发展期和成熟期企业的现金流特征,以避免投资失败或错过投资机会。

使用DCF模型进行企业估值时,应注意识别企业的商业模式。各期现金流和企业终值是使用DCF模型评估企业价值时的必要因素,而不同的商业模式则决定了企业不同的现金流分布及终值情形,如没有终值而只有各期现金流的企业、没有各期现金流而只有终值的企业、跳跃型现金流企业和现金流周期性波动企业等。因此,准确识别企业商业模式是正确使用DCF模型不可或缺的前提。

应建立更具有实践指导意义的企业分类标准。现存的企业分类标准包括:按照企业所处行业分为农、林、牧、渔业,以及根据企业规模分为大、中、小、微型企业等。张玉龙先生指出更为行之有效的方式是按照企业的商业模式和现金流分布,将其分为项目型公司、产品型公司、平台型公司和生态型公司等。

讲座现场

讲座临近尾声,有同学提问:“应如何识别特定企业的商业模式”,张先生回答道,应从企业的现金流如何产生、企业在所处行业的行业地位以及企业所面临的风险因素等方面进行综合分析。在关于学生阶段财务及估值能力的培养问题上,张先生建议大家一步步稳扎稳打,养成每天看一家公司的好习惯。此外,张先生也着重向同学们强调了理论知识在实践运用中的重要作用,勉励在校的同学们利用宝贵的学习时间夯实个人专业素养,以更好地面对实践中的挑战。

文 / 2020级MAud陆文睿、2021级MPAcc杨爽

推荐阅读

鸿鹄壮志 | 立大志、明大德、成大才、担大任

享行致远 | 私募基金专场

享行致远 | 外资金融机构专场

享行致远 | 基金行业专场:竞聘思维之认知与蜕变

享行致远 | MPAcc&MAud职业生涯分享会-银行专场