《报告》称,中国存量基础设施存量规模超过100万亿,若仅将1%进行证券化,即可撑起一个万亿规模的基础设施REITs市场。同时,发展基础设施REITs的重要意义在于:一方面可以盘活存量资产,降低宏观杠杆率,化解地方债务风险;另一方面,可为社会资本提供多种可供选择的退出方式,起到基础设施项目定价的锚的作用,普通投资者也能够共享基础设施投资的收益。

《报告》还称,中国基础设施REITs的市场建设应充分考虑监管规则、资产类别、估值定价以及法律等重要因素,以试点的方式探索推进符合中国国情的基础设施REITs或类似产品。

一、美、澳、印的基础设施REITs之路

REITs起源于上世纪60年代的美国,目前在全球近40个国家和地区得到快速发展,总市值超过2万亿美元。

诞生之初,REITs投资标的主要为传统意义上的房地产,但随着市场的发展,REITs或类似产品在海外基础设施领域(主要包括交通运输、机场、港口、桥梁、通讯、水利及城市供排水供气和供电设施等)亦得到广泛应用,包括美国MLP(Master Limited Partnership)、澳洲上市基础设施基金LIF(Listed Infrastructure Fund)等,印度还专门就基础设施投资信托基金(InvITs)推出了专项法规。

利用REITs为基础设施融资,在美国属于一项相对较新的尝试。2007年,美国国税局在给美国电力基础设施联盟的批复函中确认了基础设施可以成为REITs的合格资产,从而确立了REITs投资基础设施的合法性。

截至2018年8月31日,金融时报富时指数(FTSE)公布的美国基础设施REITs共有七只,总市值达1,300亿美元,占美国上市REITs总市值约11%,资产以无线通讯设施为主。

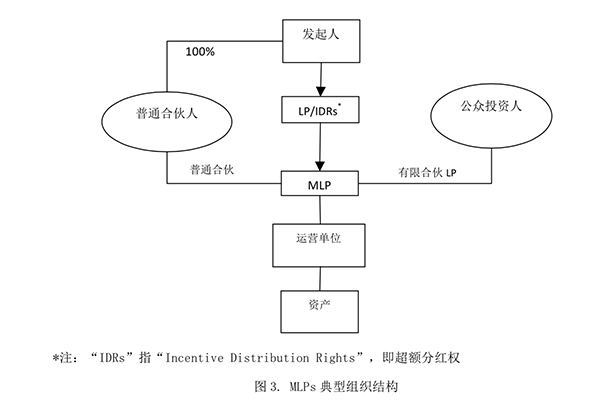

在REITs产品之外,美国基础设施领域还有另外一种较为典型的产业投资基金——MLPs(Master Limited Partnerships,主导型有限合伙基金)。MLPs是一种在证券交易所公开交易的有限合伙基金,结合了有限合伙的税收优势及公开交易证券的流动性优势。MLPs存在一个有主导地位的份额持有人(即GP,普通合伙人),对基金进行管理和运营。

美国基础设施MLPs发展较快,截至目前约有150只,市值约3,610亿美元。约85%MLPs是来自于能源基础设施的中游行业,如油气输送管道业务等,其总市值远大于REITs基础设施类别。MLPs亦开发了指数产品,其中主要有Alerian MLP指数。该指数为市值加权综合指数,成员包括50家主要的能源有限合伙企业,为投资者提供MLPs表现的一个较全面的基准。

澳大利亚REITs中没有基础设施的分类,而是以LIF(Listed Infrastructure Fund,上市基础设施基金)的形式开展经营性基础设施投资。

与REITs一样,LIF是澳洲交易所中一类专门的受监管的金融产品,目前共有7只产品,总市值约680亿澳元(约490亿美元),资产类型包括收费公路、机场、铁路、码头等交通设施,通信设施,电力设施,油气管道等。

印度则以基础设施投资信托基金(InvITs)的形式展开尝试。印度证券交易委员会(SEBI)于2014年9月先后发布《房地产投资信托守则REITs》和《基础设施投资信托守则InvITs》,允许开展房地产投资信托基金(REITs)及基础设施投资信托基金(InvITs)业务。印度REITs和InvITs均是以信托(Trust)为载体。

规则出台后,由于估值、融资成本、税务等综合因素,至今仍无REITs项目落地(2018年9月24日黑石基金及合作方向印度证券交易委员会递交了Embassy Office Parks REIT的招股文件,印度首只REIT发行在即)。但已有两家基础设施项目成功发行上市,即经营电力网络的IndiGrid和经营收费公路的IRB。截至2018年8月31日,IndiGrid和IRB两家基金的市值分别达到260亿卢比和784亿卢比,合计超1000亿卢比,约95亿人民币(或约14亿美元)。

综合来看,以美国为主的海外基础设施REITs市场已较为成熟,得到广泛应用。同时,各国市场存在不同的针对基础设施的类似产品,称呼各有不同,如美国MLPs、澳洲LIF、印度InvITs,在新加坡和香港还有商业信托(Business Trust, BT)产品等,这些金融产品规则存在差异、产品具有特性、市场规模不同,但都具备REITs的核心特征。这些海外市场在监管规则、上市实践、业绩表现等方面的积累,均为中国基础设施REITs的推出提供了宝贵经验。

二、潜在市场规模超万亿

《报告》从多个角度测算了中国基础设施REITs的潜在市场规模。

从基础设施存量占比角度看,至2017年末,中国城镇基础设施累计投资额达到113.68万亿元,而基础设施累计投资额可视为以成本计量的基础设施存量规模;中国基础设施投资的资金来源以财政支出和银行债务为主,资本市场提供的资金极为有限,证券化率很低。REITs作为相对合适的资产证券化产品,若能在中国鼓励和推广,按百分之一的证券化率计,即可以达到万亿级的REITs市场规模。其中,收费公路作为较为合适的REITs基础资产,以REITs为方向的证券化率可较高,若能达10%,则仅该类资产便可达到8000亿元以上的市场规模。

从经济总量占比角度看,2017年中国GDP总值为82.7万亿元人民币,折约12.3万亿美元,同年美国GDP总值为19.4万亿美元。截至目前,美国基础设施REITs与MLPs的资产总市值将近5000亿美元,占美国GDP比例为2.58%。以此比例计算,未来中国基础设施REITs市场规模将达2.1万亿元;而考虑到“中国的基础设施占经济的比重大约为9%,而美国和欧洲国家的这一比重大约为2.5%”,中国基础设施REITs占GDP的比重可能更高。

无论从那个角度观察,基础设施REITs都将是一个万亿体量的市场。

更重要的是,基础设施REITs的引入,有望改变中国基础设施传统投融资模式。《报告》称,中国基础设施传统投融资模式下,存在投资效益不一、融资渠道狭窄、资本退出困难等问题,导致地方政府债务负担重;而基础设施REITs拥有其他融资方式所不具备的优势和特点,与基础设施领域资金需求非常匹配,无论在宏观经济层面的降杠杆、补短板,还是在基础设施行业的投融资模式改革,以及微观层面的企业竞争力提升等方面,均具有积极的意义。

三、市场建设需考虑四大因素

《报告》认为,中国可借鉴海外基础设施REITs的实践经验,制定相关规则体系,并同步推出试点项目。由于基础设施资产不同于房地产,加上中国基础设施建设和运营情况也与国外有很大差别,因此在推出REITs或类似产品时,要做周详的考虑。其中,有四大需要主要考虑的因素。

一是监管规则。中国的基础设施建设、运营和盈利模式等方面与西方国家有较大区别,比如存在大量的经营性资产、投融资模式不同、收费模式多样、PPP发展程度不同等等,因此,需在制定监管规则时充分考虑国情和基础设施的特点,在实现公众投资者分享基础设施收益的同时,保持投资、建设、运营等单位所应承担的社会责任,既考虑资产收益的持续稳定增长,又确保收费合理及社会民生负担不增加。印度在制定规则时采用的对项目管理人进行监管的相关措施,便体现了这些考虑因素。

二是基础资产类别。从美国的操作经验来看,基础资产较严格的准入条件设置为市场成功发展的重要环节,多选择现金流稳定增长的优质存量基础设施。海外合适的资产类型包括能源(电力和油气输送)、交通(收费公路机场港口)、无线通讯等。中国从资产付费模式、风险收益水平、市场规模等方面考虑,可重点考虑燃气、供电、供水、供热、污水及垃圾处理等市政设施,公路、铁路(含高铁、地铁等)、机场、港口码头等交通设施,教育、健康、养老、保障房等公共服务设施以及物流和环保类资产。可优先以保障房、物流、高铁、收费公路和环保类资产为主开展试点工作,进行研究和探索。

三是合理的估值定价体系。在估值过程中,需要重点考虑营运收费价格、收益的波动、特许经营权期限等重要因素。营运收费价格方面,“在基础设施运营收费定价时,需要具备合理有效的价格调整机制,该机制应适当考虑通胀因素,允许价格在合理的范围内逐年调整”;收益波动方面,“如收费公路,虽然里程单价因受政府管制而保持稳定,但未来交通量预测的难度较高,并且政策风险、替代品风险等难以预计,因此未来收益存在波动较大的风险,从而使得以收益法为基础的资产定价存在难度,需要结合各方面因素综合考虑”;特许经营权期限上,“需参考特许经营权期限内的内部收益率,作为REITs的定价基准”。

四是法律与行政事项。在基础设施领域,核心事项是特许经营权的转让,而“REITs在设立过程中,会涉及到资产或特许经营权的流转,需要地方政府进行批准”;另外,地方政府的公权力要合理使用,在项目合同中,政府方往往享有在特定情形下(例如,项目所提供的公共产品或服务已经不适合或者不再需要,或者会影响公共安全和公共利益等)单方面决定终止项目的权利。实践中政府方的此项权利应当予以明确限定,以免被滥用。

四、综合以上分析,《报告》提出以下三条建议

尽快出台REITs规则,并推出试点产品。建立REITs发行、上市、信息披露和监管规则,并充分考虑基础设施资产的自身特点,以体现与一般持有型不动产的区别。优先支持符合条件的基础设施资产、PPP项目发行REITs产品,应考虑以试点的方式,优先考虑风险小、收益稳定、主体经营稳健的项目与监管规则的制定与细化同步推进。

给予税收支持政策。建议监管部门根据基础设施REITs“公众拥有、公众使用、公众受益”的特性,在企业所得税、增值税、印花税等方面给予配套支持。

培育投资机构和市场专业机构。一方面,为了有效吸引合格机构投资者和个人投资者参与REITs投资、保持二级市场活跃度,建议适当降低REITs产品投资和转让门槛;另一方面,也要高度重视中国资本市场的投资者教育工作。同时,要加强基础设施REITs的发展,基金管理人、律师、会计师、审计师、资产评估师等专业型人才的队伍建设工作不可或缺。

(bat365在线平台网站光华管理学院“光华思想力”REITs课题组,课题组成员包括:刘俏、张峥、刘晓蕾、杨云红、周芊、李文峥、徐爽、何亮宇、范熙武、朱元德、于嘉文等。本报告执笔人:李文峥、杨云红、张峥、刘俏、周芊、于嘉文。感谢闫云松博士给本文的建议。)

点击此处,阅读《 中国基础设施REITs创新发展研究》全文